Vous vous préparez pour la retraite? Misez sur l’efficience fiscale

Publié le 17 août 2020

Lecture de minutes

Partager :

Les dernières années avant la retraite représentent la « dernière ligne droite » de votre stratégie d’épargne-retraite. Ces années correspondent probablement au sommet de votre courbe salariale, étant donné que vous vous rapprochez du sommet de votre carrière.

Mais des salaires plus élevés attirent des taux d’imposition plus élevés. Si vos enfants volent de leurs propres ailes et si votre maison est presque ou entièrement payée, vos impôts sur le revenu seront probablement une de vos dépenses les plus importantes. En payant l’impôt minimal nécessaire, il vous est possible d’augmenter vos flux de trésorerie après impôt. Les sommes qui ne sont pas versées au gouvernement peuvent être redirigées vers votre épargne-retraite.

Adoptez une approche-portefeuille

En matière de placement, il est toujours important d’adopter une approche-portefeuille.

En d’autres mots, vous devez tenir compte de tous les placements — enregistrés (par exemple REER ou CELI) et non enregistrés — détenus par vous et, s’il y a lieu, par votre conjoint comme un seul et même « portefeuille ». Une bonne façon d’optimiser l’efficacité fiscale de vos placements consiste à adopter une vue d’ensemble.

Commençons par analyser les types de revenu de placement de votre portefeuille. Chacun de ces types de revenu est assujetti à un traitement fiscal distinct. Voici les quatre principaux types de revenu :

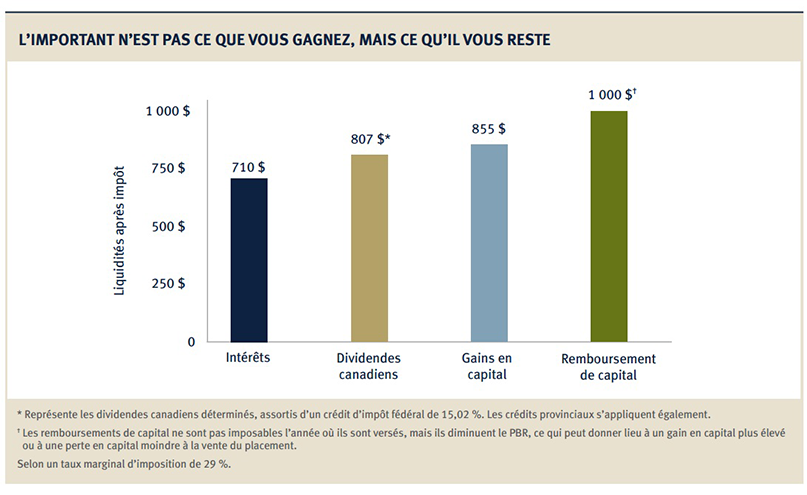

- Revenu d’intérêt : Les intérêts reçus sur les prêts consentis à un débiteur sont imposables à votre taux marginal – le taux d’imposition applicable à la tranche la plus élevée de votre revenu d’emploi selon notre régime d’impôt progressif. Les revenus d’intérêt comprennent les intérêts obtenus sur les comptes bancaires, les certificats de placement garanti (CPG), les obligations, les fonds communs de placement à revenu fixe, les fonds négociés en bourse et tous les autres placements qui portent intérêt.

- Gains en capital : Les profits tirés de la vente d’un bien ou d’un placement sont imposables au moment de leur réalisation — c’est-à-dire au moment de la vente ou du transfert. Seuls les 50 % de la plus-value réalisée par rapport au montant payé à l’origine sont imposables à votre taux marginal.

Les profits tirés de la vente d’un bien ou d’un placement sont imposables au moment de leur réalisation

- Dividendes de sociétés canadiennes : Montants versés aux actionnaires, habituellement sous la forme d’une distribution de bénéfices de la société. Un dividende peut être désigné comme admissible ou non admissible. Les dividendes de sociétés canadiennes ouvrent droit au crédit d’impôt pour dividendes, réduisant ainsi l’impôt total à payer. Un crédit d’impôt bonifié peut être obtenu pour les dividendes admissibles. L’effet précis variera selon votre revenu global et votre province de résidence.

- Dividendes de sociétés étrangères : Le versement des dividendes par les sociétés non canadiennes est assujetti à un traitement fiscal différent. Ils sont entièrement imposables à votre taux marginal et ne sont pas admissibles à un crédit d’impôt pour dividendes. De plus, dans la plupart des cas, des impôts seront prélevés à l’étranger, le mondant variant selon le pays dont il est question, le type de produit de placement et le type de compte dans lequel les titres sont conservés. Un crédit pour impôt étranger peut être accordé et pourrait réduire l’impôt payable sur le dividende au Canada. D’autres critères peuvent s’appliquer et il vaut mieux consulter un fiscaliste pour bien comprendre les répercussions fiscales qui découlent du versement d’un dividende par une société étrangère.

- Remboursement de capital : Lorsqu’un investissement est assorti de distributions régulières, mais que les intérêts, dividendes et gains en capital réalisés sont inférieurs au montant des distributions qui a été fixé, la différence est considérée comme un remboursement de capital aux investisseurs. Le remboursement de capital n’est pas considéré comme un revenu de placement et n’est pas imposé dans l’année où il est reçu. Il est plutôt soustrait du prix initial que vous avez payé pour le fonds, ce qui donne lieu à un gain en capital plus élevé lors de la vente ou du transfert.

Vous pouvez voir dans le graphique ci-dessous combien il vous restera si vous recevez la somme de 1 000 $ en intérêt, gain en capital, dividende ou remboursement de capital.

Maximisez les REER

Pour avoir plus d’argent à la retraite et payer moins d’impôt maintenant, vous pouvez cotiser le montant le plus élevé auquel vous avez droit dans votre régime enregistré d’épargne-retraite (REER). Voici quelques conseils qui vous permettront d’y arriver :

- Lorsque vous avez atteint votre plafond de cotisation annuel, utilisez les droits de cotisations des années précédentes que vous avez accumulés lorsque vos cotisations étaient inférieures au plafond établi.

- Envisagez d’automatiser le prélèvement de vos cotisations en préautorisant les retraits. Vous vous trouvez ainsi à cotiser régulièrement tout au long de l’année – chaque semaine, aux deux semaines, au mois ou à chaque trimestre – au lieu de verser un montant forfaitaire.

- Les remboursements d’impôt et les primes versées par la société peuvent également vous aider à utiliser les droits de cotisation des années précédentes qui vous restent.

- Envisagez d’ouvrir ou d’ajouter un régime enregistré d’épargne-retraite pour votre conjoint. Un REER de conjoint est avantageux si votre conjoint a peu cotisé pour sa retraite et s’il ne s’attend pas à toucher une rente ou un autre revenu de retraite important. Les cotisations versées dans un REER de conjoint pendant que vous travaillez peuvent aider à répartir l’épargne-retraite des conjoints. Vous pourriez uniformiser les revenus que vous toucherez et réduire l’impôt global que vous aurez à payer à la retraite.

Envisagez d’automatiser le prélèvement de vos cotisations en préautorisant les retraits. Vous vous trouvez ainsi à cotiser régulièrement tout au long de l’année.

N’oubliez pas le compte d’épargne libre d’impôt (CELI)

Vous pouvez également cotiser à un CELI. Bien que les cotisations ne soient pas déductibles, le rendement obtenu sur les sommes investies est à l’abri de l’impôt et les retraits ne sont pas imposés. De plus, contrairement à un REER, vous n’avez pas à convertir votre CELI lorsque vous atteignez un certain âge et les droits de cotisation ne dépendent pas de votre revenu.

Minimisez l’impôt à payer sur des placements non enregistrés

En coordonnant vos portefeuilles de fonds enregistrés et non enregistrés, vous pourriez être en mesure de réduire les montants d’impôt à payer.

Maintenez le report des impôts à l’aide d’un fonds enregistré de revenu de retraite (FERR)

Lorsqu’il est temps de convertir votre REER, vous pouvez continuer de faire croître vos actifs à l’abri de l’impôt en les transférant dans un FERR. Vous devez retirer un certain montant de votre FERR chaque année, mais l’imposition des sommes maintenues dans le régime est reportée.

Vous pourriez devoir rajuster votre portefeuille REER lorsque ce report aura lieu, et passer d’une stratégie axée sur la croissance et la préservation du capital à une stratégie axée sur la croissance et le revenu.

Dans votre REER ou FERR, les placements dont les revenus d’intérêt sont imposables en totalité pourront fructifier à l’abri de l’impôt. Les actions et les unités de fonds communs de placement en actions détenues dans vos comptes non enregistrés ouvrent droit au crédit d’impôt pour dividendes de sociétés canadiennes et bénéficient du traitement fiscal préférentiel pour les gains en capital.

Il ne faut jamais fonder une décision de placement uniquement sur les répercussions fiscales du revenu qu’on espère en tirer. Votre portefeuille devrait être structuré en fonction de l’horizon temporel, de vos besoins de liquidités et de votre seuil de tolérance au risque. Mais à l’intérieur de ces lignes directrices, la prise en considération des répercussions fiscales peut vous aider à réduire vos impôts, ce qui permet de libérer des sommes afin de les investir et de les faire fructifier en vue de la retraite.

L’information présentée dans cet article est fournie à titre indicatif uniquement. Elle ne constitue en aucun cas des conseils financiers personnels. Adressez-vous à un conseiller professionnel pour discuter de vos besoins financiers et fiscaux particuliers.

RBC Placements en Direct Inc. et Banque Royale du Canada sont des entités juridiques distinctes et affiliées. RBC Placements en Direct Inc. est une filiale en propriété exclusive de Banque Royale du Canada et elle est membre de l’Organisme canadien de réglementation des investissements et du Fonds canadien de protection des investisseurs. Banque Royale du Canada et certains de ses émetteurs sont reliés à RBC Placements en Direct Inc. RBC Placements en Direct Inc. ne fournit pas de conseils en placement et ne fait pas de recommandations concernant l’achat ou la vente de titres. Les investisseurs sont responsables de leurs décisions de placement. RBC Placements en Direct est un nom commercial utilisé par RBC Placements en Direct Inc. ®/MC Marque(s) de commerce de Banque Royale du Canada. RBC et Banque Royale sont des marques déposées de Banque Royale du Canada. Utilisation sous licence.

© Banque Royale du Canada, 2025.

Les renseignements, opinions ou points de vue présentés dans le présent document, y compris les hyperliens vers le site Web de RBC Placements en Direct Inc. ou les sites Web de ses sociétés affiliées ou de tiers, sont fournies à titre d’information générale seulement et ne constituent en aucun cas des conseils financiers, juridiques, fiscaux, comptables ou autres. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. RBC Placements en Direct Inc. et ses sociétés affiliées ne font pas la promotion, explicitement ou implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers. Vous devriez consulter votre conseiller avant de prendre quelque décision que ce soit sur la base des renseignements contenus dans ce document.

Par ailleurs, les produits, services et titres mentionnés dans cette publication sont offerts uniquement au Canada et dans les autres territoires où la loi autorise leur mise en vente. L’information accessible sur le site Web de RBC Placements en Direct est réservée uniquement aux résidents du Canada et ne doit pas être consultée à partir d’un territoire situé à l’extérieur du Canada.

L’Investisseur inspiré propose des témoignages, des renseignements opportuns et des points de vue d’experts qui faciliteront vos décisions de placement. Visitez À propos de nous pour en savoir plus.